Droht dem deutschen Wohnungsmarkt eine Preisblase? Diese Frage wird seit geraumer Zeit diskutiert. Das Institut empirica veröffentlicht in jedem Quartal einen Immobilienblasenindex.

Nicht jeder Preisanstieg birgt die Gefahr einer Blase, erläutert das unabhängige Forschungs- und Beratungsinstitut empirica. Doch eine allgemein anerkannte Definition für eine Preisblase gibt es nicht. Das Institut nimmt vier zusammenhängende Kriterien in Augenschein, denn nach Ansicht der Experten steigt die Wahrscheinlichkeit für eine Immobilien-Blase, wenn …

- die Kaufpreise schneller als die Mieten steigen,

- die Kaufpreise schneller als die Einkommen steigen,

- in spekulativer Erwartung immer mehr Wohnungen gebaut werden,

- immer mehr Kredite aufgenommen werden

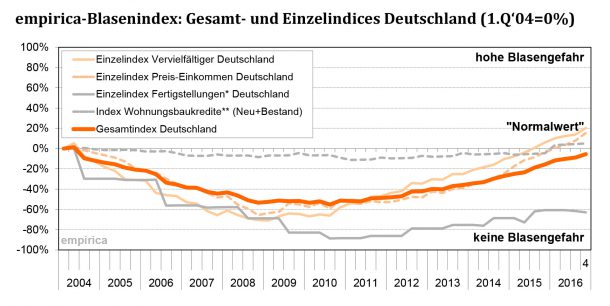

Von einer Erhöhung der (regionalen) Blasengefahr geht das Institut aus, wenn die Vergleichswerte aus dem Jahr 2004 bzw. die empirica-Neubauprognose signifikant überschritten werden. „Das Jahr 2004 steht für eine „Normalphase“, in der niemand eine Preisblase vermutet hat und der Markt eher leicht unterbewertet war“. Der empirica-Blasenindex ist gegenüber dem Vorquartal zwar leicht gestiegen, befinde sich aber „weiterhin unter dem Ursprungsniveau des Referenzjahres 2004“.

Bundesweit keine klassische Preisblase

Der empirica-Blasenindex steigt weiter an, ggü. 3.Q‘16 um weitere 0,03 Punkte. Vor allem die Einzelindices „Preis-Einkommen“ (+0,07) und „Vervielfältiger“ (+0,06) treiben den Gesamtindex kräftig nach oben. Dennoch existiert derzeit bundesweit keine klassische Preisblase: Es gibt kein Überangebot und das Kreditvolumen ist gemessen am BIP nicht aufgebläht. Entsprechend stagnieren die Einzelindices „Fertigstellungen“ (-0,01) und „Baukredite“ (+0,01).

Der Markt ist im Gleichgewicht

Laut empirica seien Die Renditen zwar niedrig, aber durch die geringen Zinsen gerechtfertigt. So gesehen ist der Markt im Gleichgewicht. Aber ist es stabil? Bei einer nachhaltigen Zinswende könnten die Kaufpreise kräftig sinken. Ob das passiert, hänge vom Tempo der Zinswende und den Begleitumständen ab. „Externe Schocks“ erhöhen die Wahrscheinlichkeit: Von Abwertung über Wahlen bis Zölle stünde dafür eine Vielzahl an Kandidaten bereit.

Keine größeren Leerstände zu befürchten

Das kurzfristige Rückschlagpotential – also die relative Preiskluft zwischen Kaufpreisen für ETW und Mieten – liege empirica zufolge in den Top 7-Städten jetzt zwischen 24% und 34%. In Hamburg, Düsseldorf, Frankfurt oder Berlin könnten die Preise demnach um ein Viertel einbrechen, in Köln oder München um ein Drittel. Größere Leerstände wie um das Jahr 2000 drohen in den Zentren der Schwarmstädte aber auch dann nicht. Zu groß sei dazu das Pufferpotential durch unfreiwillige Suburbanisierung. Diese Vertriebenen kehren zurück, wenn die Preise wieder „bezahlbar“ werden.

Der empirica Immobilienblasenindex erscheint in jedem Quartal und wird regelmäßig im News-Blog der IMMOVATION AG veröffentlicht.

Quelle: Empirica Institut

Bildquellen:

- Grafik: empirica-Blasenindex 4. Quartal 2016: © empirica-Preisdatenbank

- Immobilienblase: © fotomek / Fotolia.com