Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) 08/2023

+++ Steigende Nachfrage bei KfW-Darlehen+++ Standardrate rauf, Tilgung runter +++ Konstante Darlehenshöhe bei sinkender Zinsbindung +++ Beleihungsauslauf steigt +++

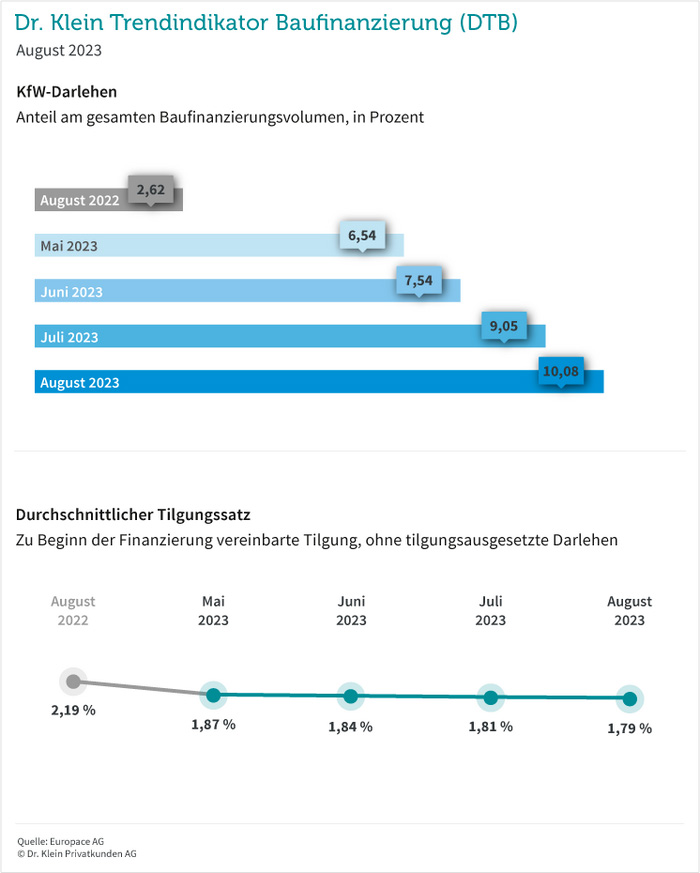

Steigende Nachfrage bei KfW-Darlehen

In kleinen Schritten, aber dafür beständig, steigert sich der Anteil der KfW-Darlehen am gesamten Baufinanzierungsvolumen. Nachdem die Zuschüsse der Kreditanstalt für Wiederaufbau (KfW) während der Niedrigzinsphase nur wenig nachgefragt wurden, hat sich das Blatt inzwischen gewendet. Bereits zum sechsten Mal in Folge legt die Finanzierung mithilfe der Förderkredite zu. 10,08 Prozent betrug der Anteil im August. Das sind knapp 7,5 Prozentpunkte mehr als im Vorjahresmonat. Aktuell bieten KfW-Darlehen gegenüber den Baufinanzierungen einen niedrigeren Zins. Wer also eine solche Förderung in sein Immobiliendarlehen integriert, kann den Gesamtzins und folglich auch seine Monatsrate senken.

Standardrate rauf, Tilgung runter

Die Standardrate kennt momentan nur eine Richtung: aufwärts. Damit sind Bauherren und Immobilienkäufern die eigenen Wände nicht nur lieb, sondern vor allem teuer. Bei 1.538 Euro liegt die Monatsrate im August – erneut ein Jahresrekord. Noch vor einem Jahr betrug der Wert 1.275 Euro, also 263 Euro weniger als heute. Die Verteuerung der Standardrate, deren Berechnung auf 300.000 Euro Kreditsumme, zwei Prozent Tilgung, zehn Jahre Zinsbindung sowie 80 Prozent Beleihungsauslauf basiert, lässt sich maßgeblich auf die gestiegenen Baufinanzierungszinsen zurückführen. Um die monatliche Rate dennoch leistbar zu gestalten, nutzen viele Kreditnehmer die Tilgung als Stellschraube. Sie erreicht mit durchschnittlich 1,79 Prozent im August ein neues Jahrestief – und ist damit so niedrig wie zuletzt im Sommer 2011.

Konstante Darlehenshöhe bei sinkender Zinsbindung

Die Höhe des Darlehens, mit dem Bauherren und Käufer sich den Wunsch nach der eigenen Immobilie erfüllen, bleibt im August mit 288.000 Euro gegenüber dem Vormonat nahezu unverändert (Juli: 287.000 Euro). Auch wenn die durchschnittliche Kreditsumme damit den vierten Monat in Folge nicht mehr gesunken ist, hat die Investitionsbereitschaft im Vergleich zum Vorjahresmonat deutlich nachgelassen: 299.000 Euro betrug die durchschnittliche Darlehenshöhe im August 2022. Nicht zuletzt aufgrund der aktuellen Zinssituation und der hohen Inflation sind viele Immobilienkäufer bei der Höhe ihres Kredits verhaltener geworden. Das gilt auch bei der Zinsbindung, die im August leicht rückläufig ist: 11 Jahre und 9 Monate legen sich Kreditnehmer derzeit fest – im Vorjahresmonat betrug der Wert gut ein Jahr mehr. Dennoch lässt sich sagen, dass sich Immobilienkäufer nach wie vor Zeit für die Tilgung ihres Darlehens nehmen – und damit auf Planungssicherheit setzen.

Beleihungsauslauf steigt

Der Beleihungsauslauf beschreibt den fremdfinanzierten Anteil des von der Bank festgesetzten Immobilienwerts. Er liegt im August bei 85,45 Prozent und ist somit im Vergleich zum Vormonat um rund 1,7 Prozentpunkte gestiegen. Grundsätzlich gilt: Je niedriger der Beleihungsauslauf ist, desto geringer ist das Finanzierungsrisiko für die Bank – und desto besser sind die angebotenen Finanzierungskonditionen. Diese können Kreditnehmer ebenfalls positiv beeinflussen, indem sie so viel Eigenkapital wie möglich einbringen.

DTB 08/2023: Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Wir schaffen und vermehren Werte mit Immobilien und Sie können ein Teil unserer Erfolgsgeschichte werden! Mit Ihrer Investition unterstützen Sie den Aufbau unseres Immobilien-Portfolios, digitale Innovationen wie Smart Home und eine klimaneutrale Wärmeversorgung. Gleichzeitig profitieren Sie von der Wertsteigerung Ihrer Anlage.

Sichern Sie sich Ihre Chance auf attraktive Renditen – Jetzt informieren!

Bildquellen:

- DTB 08 2023: © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic