Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) 07/2023

+++ Standardrate und Darlehenshöhe im Aufwärtstrend +++ KfW-Darlehen stärker nachgefragt +++ Tilgung und Zinsbindung sinken +++ Beleihungsauslauf geringer +++

Standardrate und Darlehenshöhe im Aufwärtstrend

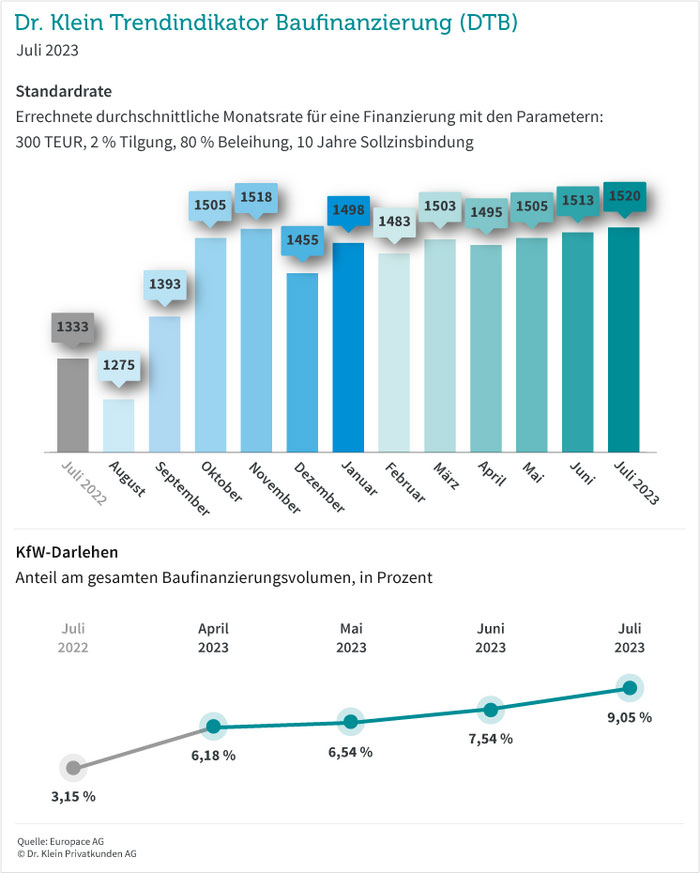

Gestiegene Zinsen, hohe Baukosten und vielerorts nach wie vor hohe Immobilienpreise. Wer heutzutage ein Eigenheim oder eine Wohnung finanzieren will, muss tief in die Tasche greifen. 1.520 Euro beträgt im Juli 2023 die durchschnittliche Standardrate – ein neues Jahreshoch. Im Vorjahresmonat ließen sich die eigenen vier Wänden noch mit rund 190 Euro monatlicher Belastung weniger realisieren (1.333 Euro). Die Standardrate, für deren Berechnung 300.000 Euro Kreditsumme, zwei Prozent Tilgung, zehn Jahre Zinsbindung sowie 80 Prozent Beleihungsauslauf zugrunde liegen, kletterte mit den steigenden Zinsen in der Vergangenheit steil aufwärts. Noch vor zwei Jahren – während der Niedrigzinsphase – betrug sie fast die Hälfte (798 Euro im Juli 2021).

Parallel zur Standardrate nimmt auch die Darlehenshöhe zu. Sie liegt im Juli bei 287.000 Euro und beträgt somit 4.000 Euro mehr als im Juni. Mit der erneuten Steigerung erreicht auch die durchschnittliche Kreditsumme ein neues Jahreshoch und kommt zugleich dem Wert aus dem Vorjahresmonat sehr nah (288.000 Euro).

KfW-Darlehen stärker nachgefragt

Während Förderdarlehen in Zeiten der Niedrigzinsphase ein eher stiefmütterliches Dasein fristeten, werden sie seit einigen Monaten wieder häufiger in Anspruch genommen. So liegt der Anteil der KfW-Förderkredite am Gesamtfinanzierungsvolumen im Juli bei 9,05 Prozent und somit knapp 1,5 Prozent höher als im Vormonat (7,54 Prozent).

Nahezu unverändert ist im Juli die Nachfrage bei den Forward-Darlehen. Ihr Anteil am gesamten Baufinanzierungsvolumen beträgt 2,08 Prozent – im Vormonat lag der Wert bei 1,96 Prozent. Das bedeutet, dass derzeit nur wenige Darlehensnehmer ihre Anschlussfinanzierung vorziehen und sich die aktuellen Zinsen für ihre weitere Immobilienfinanzierung sichern. Zum Vergleich: Als sich Anfang 2022 das Ende der Niedrigzinsphase anbahnte, betrug der Anteil der Forward-Darlehen 11,52 Prozent (Februar 2022).

Tilgung und Zinsbindung sinken

Weiter abwärts geht es mit dem Tilgungssatz. Für durchschnittlich 1,81 Prozent Tilgung entscheiden sich Kreditnehmer im Juli bei ihrer Baufinanzierung. Im Vormonat betrug der Wert 1,84 Prozent, im Juli vergangenen Jahres noch 2,20 Prozent. Da sich die monatliche Kreditrate aus Tilgungs- und Zinssatz zusammensetzt, gleicht die Reduzierung der Tilgung die gestiegenen Zinsen zu einem gewissen Anteil aus – die Gesamtlaufzeit der Finanzierung verlängert sich dadurch jedoch.

Die Zinsbindung nimmt den vierten Monat in Folge ab. Sie liegt im Juli bei elf Jahren und elf Monaten. Damit legen sich Kreditnehmer durchschnittlich einen Monat kürzer fest als noch im Juni. Im Juli vergangenen Jahres lag der Wert bei zwölf Jahren und zehn Monaten.

Beleihungsauslauf geringer

Der Beleihungsauslauf, der den fremdfinanzierten Anteil einer Immobilie beschreibt, pendelt sich im Juli bei 83,76 Prozent ein. Damit sinkt er im Vergleich zum Vormonat (84,40 Prozent). Liegt jedoch langfristig betrachtet auf einem recht hohen Niveau. Zu Beginn der Datenermittlung für den Dr. Klein Trendindikator Baufinanzierung (DTB) im Jahr 2010 betrug der Beleihungsauslauf 76,87 Prozent und lag damit deutlich unter der 80-Prozent-Marke. Ein Wert zwischen 70 und 80 Prozent gilt allgemein als gut. Ein höherer Beleihungsauslauf bedeutet für die Kreditinstitute ein größeres Risiko, das sich letztlich in einem höheren Zinssatz für die Darlehensnehmer niederschlägt.

DTB 07/2023: Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Wir schaffen und vermehren Werte mit Immobilien und Sie können ein Teil unserer Erfolgsgeschichte werden! Mit Ihrer Investition unterstützen Sie den Aufbau unseres Immobilien-Portfolios, digitale Innovationen wie Smart Home und eine klimaneutrale Wärmeversorgung. Gleichzeitig profitieren Sie von der Wertsteigerung Ihrer Anlage.

Sichern Sie sich Ihre Chance auf attraktive Renditen – Jetzt informieren!

Bildquellen:

- DTB 07 2023: © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic