Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) 06/2023

+++ Beleihungsauslauf steigt +++ KfW-Darlehen wieder mehr gefragt +++ Tilgung runter, Standardrate rauf +++ Steigende Darlehenshöhe bei sinkender Zinsbindung +++

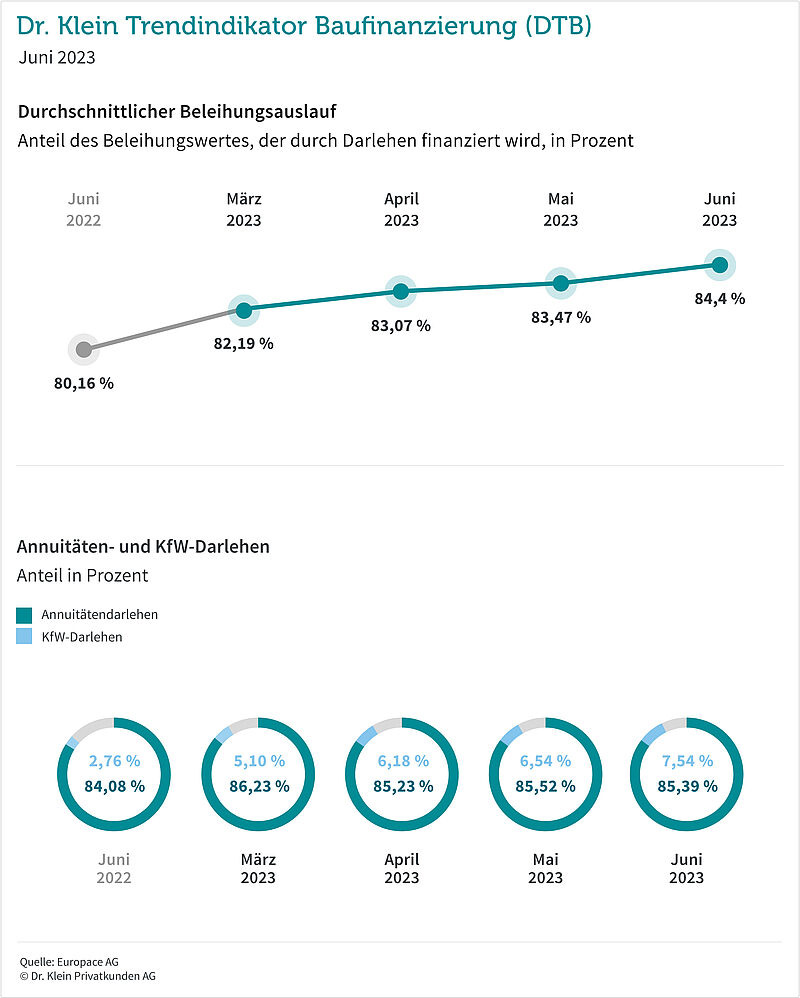

Beleihungsauslauf steigt

Der durchschnittliche Beleihungsauslauf klettert im Juni auf 84,40 Prozent. Damit liegt er fast ein Prozent über dem Wert des Vormonats (83,47 Prozent) und erreicht ein neues Jahreshoch. Der Beleihungsauslauf bezeichnet das prozentuale Verhältnis zwischen dem Beleihungswert der Immobilie und dem Kreditvolumen. Steigt der Wert, bedeutet dies, dass Darlehensnehmer prozentual weniger Eigenkapital in ihre Finanzierung einbringen. Ein höherer Beleihungsauslauf – und somit ein größerer fremdfinanzierter Anteil – wirkt sich ungünstig auf den individuellen Zinssatz aus, da damit das Finanzierungsrisiko für die Bank steigt. Um dies zu vermeiden, können Käufer neben Eigenkapital auch KfW-Darlehen oder Programme von Landesbanken, die nachrangig im Grundbuch eingetragen werden, in die Finanzierung einbringen. Da einige Banken diese sogenannten Nachrangdarlehen als Eigenkapitalersatz betrachten, lässt sich der Beleihungsauslauf auf diese Weise senken. Folglich erhalten Kreditnehmer günstigere Konditionen für die Hauptfinanzierung.

KfW-Darlehen wieder mehr gefragt

Während der Niedrigzinsphase nahmen Baufinanzierer die Förderprogramme der Kreditanstalt für Wiederaufbau (KfW) kaum noch in Anspruch. Mit den gestiegenen Zinsen wächst nun jedoch wieder das Interesse an den zinsgünstigen KfW-Darlehen: Die Förderkredite machen im Juni 7,54 Prozent des gesamten Baufinanzierungsvolumens aus. Damit ist der Anteil dieser Darlehen derzeit so hoch wie seit Frühjahr 2021 nicht mehr. Vergleichsweise wenig Bewegung herrscht bei den Annuitätendarlehen. Sie liegen den dritten Monat in Folge im 85-Prozent-Bereich und pendeln sich damit auf einem hohen Niveau ein (Juni: 85,52 Prozent). Der Wert gibt an, wieviel Prozent der Baukredite auf diese Darlehensart entfallen.

Tilgung runter, Standardrate rauf

Bei der Entwicklung des Tilgungssatzes zeigt sich seit einigen Monaten folgendes Szenario: Zugunsten einer geringeren monatlichen Belastung reagieren Darlehensnehmer auf die Zinsentwicklung mit einer niedrigeren anfänglichen Tilgung. Dieser Abwärtstrend setzt sich im Juni fort. Die durchschnittliche Tilgung beträgt 1,84 Prozent – im Mai lag sie bei 1,87 Prozent, im Vorjahresmonat noch bei 2,26 Prozent. Damit tilgen Kreditnehmer aktuell so wenig wie seit elf Jahren nicht mehr (Mai 2012: 1,84 Prozent).

Nach oben hingegen geht es mit der Standardrate, die im Juni 1.513 Euro beträgt – ein neuer Jahrespeak. Der Berechnung liegt eine angenommene Darlehenssumme von 300.000 Euro mit zehnjähriger Zinsbindung, zwei Prozent anfänglicher Tilgung und einem Beleihungsauslauf von 80 Prozent zugrunde. Im Vorjahresmonat betrug die Rate 1.293 Euro. Damit steigt der monatliche Abschlag, den Kreditnehmer an die Bank zurückzahlen, innerhalb eines Jahres um 220 Euro.

Steigende Darlehenshöhe bei sinkender Zinsbindung

Ebenfalls ein neues Jahreshoch markiert die Darlehenssumme, die Käufer und Bauherren im Juni 2023 aufnehmen. Sie beträgt 283.000 Euro und liegt damit 2.000 Euro über dem Wert des Vormonats. Trotz der erneuten Steigerung bleibt die Darlehenshöhe deutlich hinter dem Wert des Vorjahresmonats zurück: Im Juni 2022 erfüllten sich zukünftige Immobilienbesitzer ihren Wohntraum mit durchschnittlich 292.000 Euro.

Der steigenden Darlehenshöhe steht eine kürzere Zinsbindung gegenüber: Nur noch knapp zwölf Jahre legen sich Kreditnehmer derzeit fest – die geringste Zeitspanne der vergangenen neun Jahre. Eine kürzere Festschreibung bringt häufig einen günstigeren Zins mit sich. Somit ist die Verkürzung der Zinsbindung neben der Senkung der Tilgung eine weitere Variable, mit der Kreditnehmer auf die gestiegenen Zinsen reagieren, um ihre Monatsrate beeinflussen zu können.

DTB 06/2023: Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Bildquellen:

- DTB 06 2023: © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic