Datenanalyse – Dr. Klein Trendindikator Baufinanzierung (DTB) 05/2023

+++ Darlehenshöhe nimmt zu +++ Steigende Standardrate bei sinkender Tilgung +++ Kürzere Zinsbindung und steigender Beleihungsauslauf +++ Höhere Nachfrage nach KfW-, niedrigere nach Forward-Darlehen +++

Darlehenshöhe nimmt zu

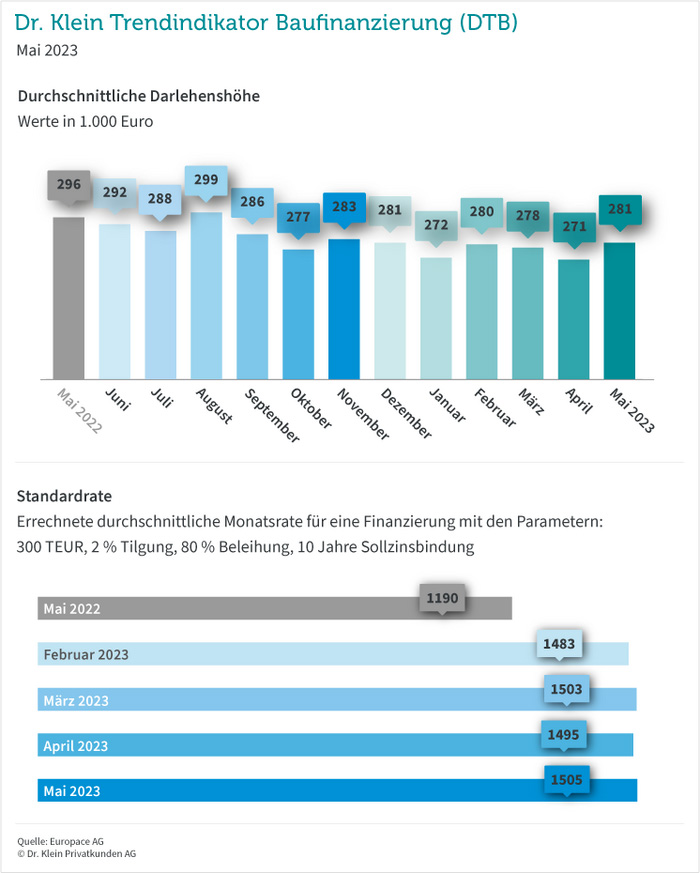

Die Darlehenshöhe für Baufinanzierungen klettert im Mai auf ein neues Jahreshoch. Sie liegt bei 281.000 Euro. Damit haben Immobilienkäufer und Bauherren im Vergleich zum Vormonat 10.000 Euro mehr aufgenommen, um sich den Wunsch nach den eigenen vier Wänden zu erfüllen. Der Wert bleibt allerdings deutlich hinter dem Vorjahresniveau zurück. 2022 lag er durchschnittlich bei 296.000 Euro und war damit 15.000 Euro höher als heute. Die aktuelle Darlehenshöhe zeigt damit nach wie vor Zurückhaltung bei den Kreditnehmern. Gleichzeitig lässt sich jedoch erkennen, dass die gegenwärtigen Zinsen, Energie- und Lebenskosten als neue Normalität wahrgenommen werden und die Planungssicherheit bei Kaufinteressenten wieder zunimmt.

Steigende Standardrate bei sinkender Tilgung

Auch die Standardrate verzeichnet im Mai einen neuen Jahreshöchstwert. Sie beträgt 1.505 Euro – berechnet für ein 10-jähriges Darlehen über 300.000 Euro mit zwei Prozent Tilgung und einem Beleihungsauslauf von 80 Prozent. Damit ist sie im Vergleich zum Jahresende um 50 Euro gestiegen – im Vergleich zum Vorjahresmonat um mehr als 300 Euro. In der aufwärts kletternden Rate spiegeln sich insbesondere die erhöhten Baufinanzierungszinsen wider.

Auf die aktuellen Zinsen reagieren Kreditnehmer mit einem geringeren Tilgungssatz. Dieser liegt im Mai erneut unter der Zwei-Prozent-Marke und beträgt 1,87 Prozent – der niedrigste Wert der vergangenen elf Jahre. Damit kommt es zu einer weiteren Verschiebung im Verhältnis zwischen Tilgung und Zins innerhalb der Standardrate. Ein niedriger Tilgungssatz ermöglicht Käufern und Bauherren einen realisierbaren monatlichen Abschlag, führt jedoch zugleich zu einer längeren Laufzeit des Darlehens.

Kürzere Zinsbindung und steigender Beleihungsauslauf

Auch die Laufzeit eines Kredits beeinflusst den Zinssatz bei der Immobilienfinanzierung. So ermöglicht eine kürzere Festschreibung oft einen günstigeren Zins. Je länger die Verbindlichkeit jedoch ist, desto mehr Planungssicherheit haben Kreditnehmer. Im Mai beträgt die Zinsbindung zwölf Jahre und einen Monat und ist damit drei Monate kürzer als im April. Im Vorjahresmonat legten sich Darlehensnehmer noch auf 13 Jahre und vier Monate fest. Doch auch mit der aktuellen Laufzeit bleiben Immobilienkäufer und Bauherren flexibel. Denn sollte zehn Jahre nach Vollauszahlung des Kredits das Zinsniveau günstiger sein, ist eine vorzeitige Kündigung des Darlehens kostenfrei möglich.

Der Beleihungsauslauf bekommt im Mai leichten Aufwind. Mit 83,47 Prozent liegt er 0,4 Prozentpunkte über dem Wert im April. Grundsätzlich birgt ein höherer Beleihungsauslauf, der das Verhältnis der Darlehenshöhe zum Beleihungswert der Immobilie bezeichnet, ein größeres Risiko für die Bank. Daher erfordert ein gestiegener Beleihungsauslauf von Käufern und Bauherren oft mehr Eigenkapital – oder aber die Banken setzen einen höheren Zinssatz an.

Höhere Nachfrage nach KfW-, niedrigere nach Forward-Darlehen

Wer heute baut oder kauft, kommt an energetischen Standards, die zu erfüllen sind, nicht mehr vorbei. Unter anderem hierfür bietet die Kreditanstalt für Wiederaufbau (KfW) Unterstützung. Deren zinsvergünstigte Darlehen machen im Mai einen Anteil von 6,4 Prozent am Gesamtfinanzierungsvolumen aus – ein leichter Anstieg im Vergleich zum April (6,18 Prozent). Ein Blick auf das Vorjahr belegt die steigende Tendenz deutlicher: 2022 lag der KfW-Anteil durchschnittlich bei rund 3 Prozent.

Ein fortlaufender Abwärtstrend hingegen zeichnet sich bei den Forward-Darlehen ab. Ihr Anteil am Gesamtvolumen beträgt im Mai 2,46 Prozent. Damit sichern sich derzeit immer weniger Eigentümer den aktuellen Zins für ihre Anschlussfinanzierung. Im Vergleich: Als zum Jahresbeginn 2022 die Zinssteigerung begann, lag der Anteil der Forward-Darlehen noch bei 11,52 Prozent (Februar).

DTB 05/2023: Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Wir schaffen und vermehren Werte mit Immobilien und Sie können ein Teil unserer Erfolgsgeschichte werden! Mit Ihrer Investition unterstützen Sie den Aufbau unseres Immobilien-Portfolios, digitale Innovationen wie Smart Home und eine klimaneutrale Wärmeversorgung. Gleichzeitig profitieren Sie von der Wertsteigerung Ihrer Anlage.

Sichern Sie sich Ihre Chance auf attraktive Renditen – Jetzt informieren!

Bildquellen:

- DTB 05-2023: © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic