+++ Entwicklung besonders schnell in Schleswig-Holstein und Brandenburg +++ Hamburg: Darlehen doppelt so viel wie in Sachsen-Anhalt +++ Hohe Kredite = riskante Kredite? +++ Tipps für die Finanzierung in angespannten Zeiten +++

Presse – Dr. Klein, 03/2022

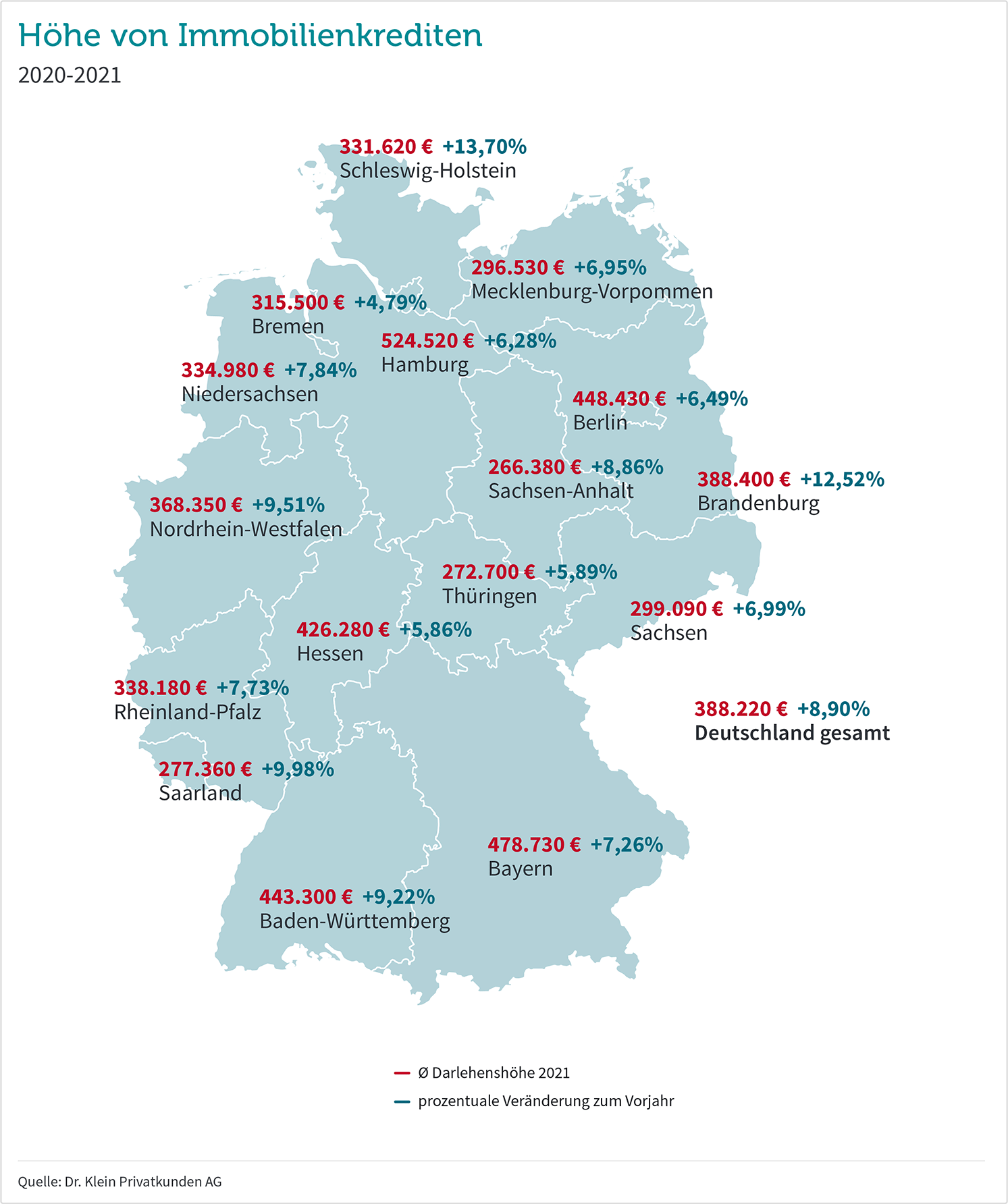

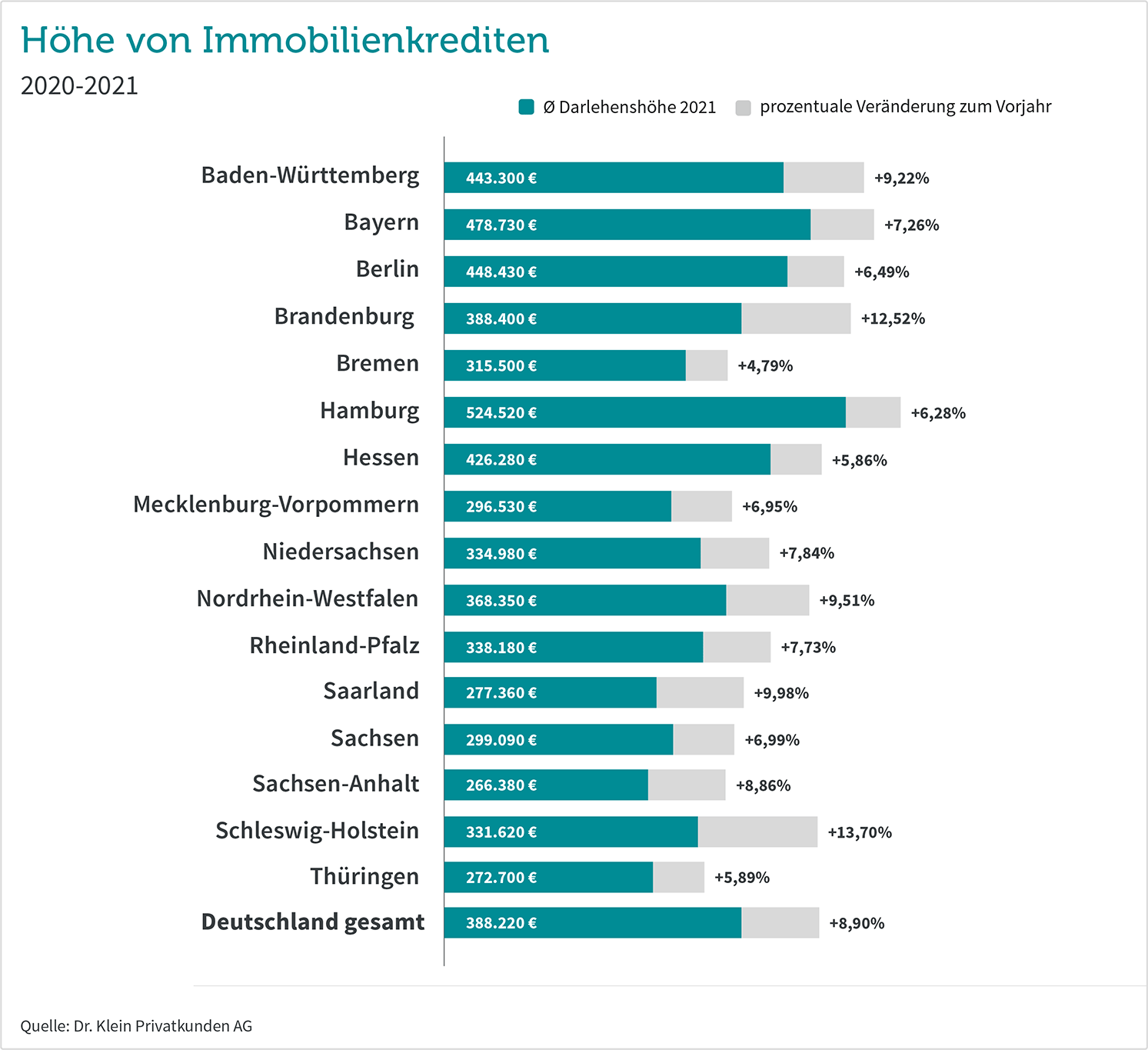

Dr. Klein, 03/2022: Die Preise für Wohnimmobilien steigen – und die Darlehen auch. Im Durchschnitt leihen sich Bauherren und Käufer rund doppelt so viel Geld von der Bank wie noch vor zehn Jahren. Einer Analyse vom Kreditvermittler Dr. Klein zufolge gibt es von Bundesland zu Bundesland deutliche Unterschiede – sowohl in Bezug auf die Summen als auch auf die Zunahme der durchschnittlichen Kreditbeträge.

Entwicklung besonders schnell in Schleswig-Holstein und Brandenburg

Wer 2021 eine Immobilie finanziert hat, musste hierfür mehr Geld von der Bank aufnehmen als früher: Bundesweit verdoppelt sich die Darlehenssumme für Wohnimmobilien im Zehn-Jahres-Vergleich auf 388.220 Euro, im Vergleich zum Vorjahr steigt sie um knapp neun Prozent (+8,9 Prozent). Ein überdurchschnittlicher Anstieg zeigt sich in Schleswig-Holstein: Hier nehmen die Darlehen um fast 14 Prozent zu. Laut Oliver Arp, Spezialist für Baufinanzierung von Dr. Klein in Kiel, verteuern sich vor allem Immobilien auf dem Land: „Viele Städter, unter anderem aus Hamburg, müssen nicht mehr so häufig ins Büro pendeln und entscheiden sich für ein Haus auf dem Land. Auch als Urlaubsregion gewinnt Schleswig-Holstein an Attraktivität, und so nehmen die Investitionen in Ferienimmobilien zu. Die Folge der größeren Nachfrage sind steigende Preise. Und die nehmen wir ganz deutlich wahr.“

Ähnlich verhält es sich in Brandenburg: Auch hier belebt der Trend „Raus aus der Stadt“ die ehemals ruhigeren ländlichen Immobilienmärkte. Die Darlehenssumme steigt 2021 um über 12,5 Prozent im Vergleich zum Vorjahr. „Wohneigentum in Berlin ist wirklich teuer geworden“, meint Gerda-Maria Kliche (Dr. Klein in Oranienburg-Neuruppin). „Für dasselbe Geld bekommt man im Brandenburgischen wesentlich mehr Platz, weniger Nachbarn und eine schönere Umgebung. Diese Erkenntnis hat sich spätestens während der Pandemie herumgesprochen und gerade junge Familien werden im Umland von Berlin sesshaft.“

Hamburg: Darlehen doppelt so viel wie in Sachsen-Anhalt

In Bezug auf die Dynamik der Steigerungen liegt Hamburg mit einer Zunahme von 6,3 Prozent im unteren Viertel der Bundesländer. Bei der absoluten Kredithöhe dagegen belegt die Hansestadt die Spitzenposition: Weit über eine halbe Million Euro nehmen Käufer für ihre Wohnimmobilie auf (524.520 Euro). Frank Lösche, Spezialist für Baufinanzierung in Hamburg, wundert das nicht: „Die Darlehenssummen sind schon seit Jahren sehr, sehr hoch. Und sie werden es bleiben: Selbst in hundert Jahren zieht die Stadt mehr Menschen an, als Wohnraum zur Verfügung steht. Auch in weniger zentralen Vierteln werden mittlerweile irrwitzige Preise gezahlt. Immobilienkäufer brauchen daher hohe Kreditsummen – sofern sie nicht das Glück haben, reich zu erben.“

Nur rund die Hälfte an Fremdkapital brauchen Käufer und Bauherren in Sachsen-Anhalt: 266.380 Euro. Unter der 300.000-Euro-Grenze liegt auch das Durchschnittsdarlehen in Thüringen (272.700 Euro), im Saarland (277.360 Euro), in Mecklenburg-Vorpommern (296.530 Euro) und in Sachsen (299.090 Euro).

Hohe Kredite = riskante Kredite?

Rasant steigende Immobilienpreise, die immer höhere Darlehenssummen nach sich ziehen. Nimmt die Gefahr der Überschuldung zu und erhöhen sich die Risiken bei der Kreditvergabe? Zuletzt bremste die Bafin mit höheren Eigenkapitalanforderungen Banken bei der Vergabe von Immobiliendarlehen. Zurecht? Michael Neumann (Dr. Klein Privatkunden AG) verneint dies. Er könne nicht beobachten, dass die Institute leichtfertig Kredite vergeben. „Banken sind an vielen Dingen interessiert – dass sie auf den Immobilienkrediten sitzen bleiben, die sich ihre Kunden auf Dauer nicht mehr leisten können, gehört definitiv nicht dazu.“

Ihm zufolge prüften Kreditinstitute in Deutschland sowohl das zu finanzierende Objekt als auch die potenziellen Kreditnehmer ausgesprochen konservativ – und zwar über das Vertragsende hinaus, mit einem potenziell höheren Zinssatz für die Anschlussfinanzierung. Seitens der Kunden spreche zudem die Darlehensstruktur für eine hohe Sicherheitsorientierung: „Kreditnehmer leisten sich lange Zinsbindungen und hohe Tilgungen. Auch ihr nach wie vor hoher Eigenkapitaleinsatz spricht nicht für windige und riskante Investitionen“, so Michael Neumann weiter.

Tipps für die Finanzierung in angespannten Zeiten

Dennoch gilt: Je höher die Kredite, umso mehr Umsicht ist geboten. Und gerade in diesen Zeiten, in denen Preise häufig nach oben verhandelt werden, ist ein kühler Kopf gefragt. „Käufer sollten sich eine Maximalgrenze setzen, um sich im Bieterwettstreit nicht zu übernehmen“, warnt Michael Neumann. Als maximale Monatsrate empfiehlt er 30 bis allerhöchstens 40 Prozent des Haushaltsnettoeinkommens. „Das ist ein grober Richtwert, im Einzelfall kann sich diese Grenze verschieben.“

Ein weiterer elementarer Faktor ist zudem das Eigenkapital. „Wer nichts einbringen kann, hat mittlerweile schlechte Chancen auf ein Darlehen – das gilt sogar für Finanzierungswillige mit einer guten Bonität“, beobachtet Neumann. Weil gerade junge Leute keine Möglichkeit haben, schon nennenswerte Beträge anzusparen, sollten sie alle alternativen Wege ausloten. Das muss nicht immer das Sparbuch sein – auch eine abbezahlte Immobilie der Eltern oder Großeltern kann helfen, indem sie als Sicherheit in die Finanzierung eingebracht wird.

Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Bildquellen:

- Dr. Klein 2022 Karte Darlehenshoehe: © Dr. Klein

- Dr. Klein 2022 Darlehenshoehe: © Dr. Klein

- Immobilienpreise: © Image licensed by Ingram Image/adpic