Immobilienpreise steigen trotz Wirtschaftseinbruch um 3,6 %

- Ohne Pause: bulwiengesa-Immobilienindex steigt seit 16 Jahren

- Wohnungsmärkte mit deutlichen Preisaufschlägen, Kaufobjekte besonders teuer

- Homeoffice hat kaum Einfluss auf Büromieten

- Einzelhandelsmieten sinken inzwischen deutlich

- Seit 45 Jahren die höchsten Preissteigerungen: München

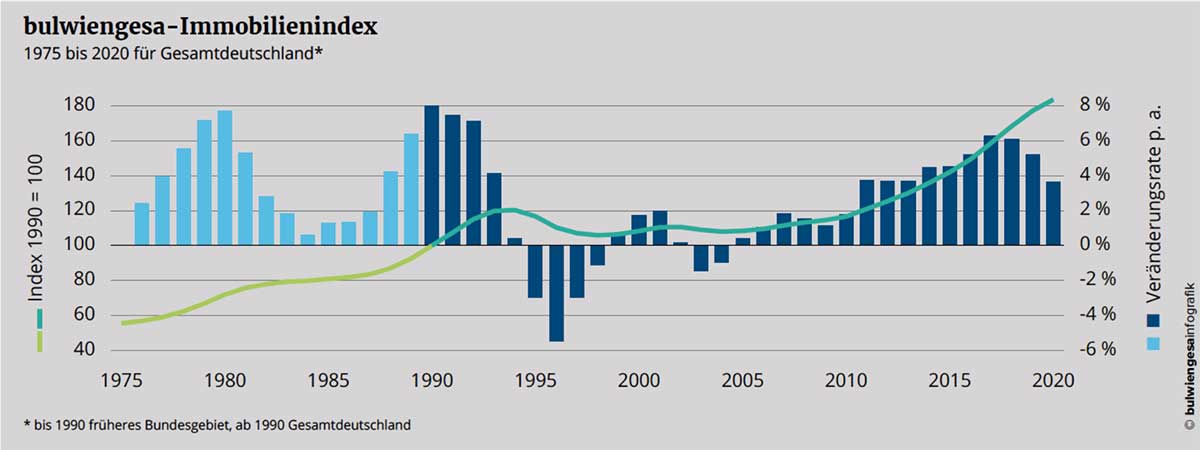

Der Anfang Februar 2021 vorgelegte bulwiengesa-Immobilienindex 2021 beschreibt zum 45. Mal in Folge die Immobilienpreisentwicklung in Deutschland: Seit sage und schreibe 16 Jahren steigen die Immobilienpreise. Selbst der konjunkturelle Einbruch im vergangenen Jahr führt nur teilweise zu sinkenden Preisen. Allerdings schwächt sich das Wachstum bereits seit 2018 ab, im vergangenen Jahr wie erwartet besonders deutlich.

Die Ergebnisse für 2020 auf einen Blick:

- Gesamtindex (segmentübergreifend): 3,6 % (2019: 5,2 %)

- Teilindex Wohnen: 5,0 % (2019: 5,8 %)

- Teilindex Gewerbe: 0,7 % (2019: 4,0 %)

Die Methodik und die lange Reihe, in dem der bulwiengesa-Immobilienindex erhoben wird, machen ihn zu einem wichtigen Gradmesser für nachhaltige Entscheidungen in Immobilienmarkt, Stadtentwicklung und Geldpolitik. Die Daten fließen unter anderem in die Preisindizes der Deutschen Bundesbank ein.

Jan Finke (bulwiengesa): „Im Jahr 2020 waren viele gegenläufige Entwicklungen zu beobachten. Der große generelle Preiseinbruch blieb jedoch aus. Die Veränderungsraten des Immobilienindex sind vergleichbar mit denen der Jahre 2011 bis 2013, bleiben aber deutlich vor den Lehman-Jahren 2009/2010.“

Gewohnt und gekauft wird auch in der Krise

Die Preise im Wohnungsmarkt steigen erneut deutlich an. Preistreiber Nummer eins bleiben die Kaufobjekte, egal ob Kaufpreise für Reihenhäuser (+7,5 %), Grundstückspreise für Einfamilienhäuser oder Neubau-Eigentumswohnungen (beide +5,8 %). Dagegen ist der Mietanstieg bei Wohnungen im Neubau (+3,4 %) und Bestand (+2,3 %) im deutschen Durchschnitt vergleichsweise moderat.

Niedrige Hypothekenzinsen bei Nachfrageüberhang sowie angespannte Mietwohungsmärkte in den Ballungsräumen prägen seit Jahren den deutschen Wohnungsmarkt.

Andreas Schulten (bulwiengesa): „Anders als in Marktzyklen der 1980er- und 1990er-Jahre liegen die Fertigstellungszahlen sowohl für Wohnungen als auch für Büros konstant unter der Nachfrage. Ein blasentypisches Überangebot baut sich nicht auf. Einige Marktreaktionen dürften daher nur kurzfristig Bestand haben. Das Zinsniveau wird voraussichtlich eher stagnieren, Preisrückgänge sind aufgrund der zu geringen Bautätigkeit kaum zu erwarten. Daher werden Preise und Mieten für Wohnungen und Büros auch in den nächsten Jahren leicht anziehen, wenn auch mit verminderter Kraft.“

Büromarkt: „Geschüttelt, nicht gerührt!“

Lautete im vergangenen Jahr die Überschrift noch „Büro-Boom ohne Ende“, hat sich das Bild nun deutlich verändert. Seit 2010 stiegen die Büromieten an, Leerstände tendierten in einigen Städten gegen null, die Büroflächengesuche konnten kaum bedient werden. Die Corona-Pandemie bedeutete für den Büroimmobilienmarkt zunächst abrupt: Homeoffice und Expansionsstopp. Folglich gaben die Büromieten in Citylagen durchschnittlich erstmals seit 2009 um -0,8 % leicht nach. Hauptfaktor hierfür war die eingeschränkte Möglichkeit von Vor-Ort-Vermietungen und eine abwartende Haltung bei einigen Großnutzern – der Büroflächenumsatz sank im Vergleich zum Vorjahr um -28,3%. Zeitgleich ist der Büroflächenneuzugang um +22,7% gestiegen und weist den höchsten Wert seit 2003 auf. Beides trifft besonders die A- und B-Städte, in denen die Leerstände leicht steigen.

Andreas Schulten: „Wichtig ist die langfristige Einordnung dieser Zahlen: Die Flächenumsätze der A- und B-Märkte entsprechen derzeit in etwa immer noch dem 30-jährigen Mittelwert seit 1990, die Leerstandszahlen in A- und B-Städten liegen bei lediglich 40% des Krisenjahres 2010. Bislang hat sich der Büromarkt nur kräftig geschüttelt, in den Grundzügen ist er jedoch weitestgehend robust und ‚nicht gerührt‘.“

Minus im Einzelhandel schon vor Corona

Die Lockdown-Phasen sorgen für Umsatzeinbrüche im Einzelhandel und in der Folge zu diversen Geschäftsaufgaben. Dabei hatte sich ein grundlegender Strukturwandel der Einzelhandelslandschaft bereits ohne Corona-Effekt in den Vorjahren angedeutet. Folglich fielen die Einzelhandelsmieten in 1a-Lagen bereits in den letzten beiden Jahren leicht, 2020 dann deutlich um -2,2 %. Weitere langfristige Mietreduktionen sind in Innenstadtlagen absehbar, da Warenbeschaffungs- und Personalkosten wenig Einsparpotenzial bieten. Der Markt für Gewerbeimmobilien bleibt insgesamt indifferent.

Preise für Gewerbegrundstücke reagieren auf hohe Logistik-Nachfrage

Dynamisch aufwärts im Gewerbeindex verlaufen die Grundstückspreise mit einer Steigerung von +4,5 %. Seit 2014 sind regelmäßig hohe Steigerungsraten zwischen +4,0 % und + 8,7 % festzustellen. Die hohe Nachfrage nach Gewerbegrundstücken begründet sich in der unverändert hohen Immobilieninvestment-Nachfrage, wie auch in der spezifischen Nachfrage nach Logistikimmobilien. Spätestens in der Krise zeigte sich die hohe Systemrelevanz dieses Wirtschaftsbereichs. Zudem nahm der E-Commerce während des Lockdowns 2020 um rund 15 % zu.

Seit 45 Jahren die höchsten Preissteigerungen: München

In den Immobilienindex fließen die Daten der 125 RIWIS-Städte ein, deren Immobilienmärkte bulwiengesa laufend analysiert; in der langen Berechnung von 1975 bis 1990 waren es 49 westdeutsche Städte. Die Tabelle zeigt die größten und niedrigsten jährlichen Preissteigerungen über alle Segmente dieser 49 Städte.

Ausblick

In der Immobilienwirtschaft kristallisierten sich die Segmente Wohnen und Logistik als die stabil wachsenden Märkte heraus. Auch in den kommenden Jahren werden die Segmente Wohnen, Büro und Logistik für Anleger und Investoren risikoärmer sein als etwa das Hotelsegment oder der stationäre Einzelhandel. Neben dem weitgehend stabil verlaufenden Einzelhandel mit Waren des täglichen Bedarfs sind Mixed-Use-Immobilien der Schlüssel für einen gewerblichen Immobilienmarkt mit neuen Wachstumsaussichten.

Über den bulwiengesa-Immobilienindex:

Der bulwiengesa-Immobilienindex analysiert die Immobilienmarktentwicklung in Deutschland auf Basis von 49 westdeutschen Städten seit 1975 und 125 deutschen Städten seit 1990. Die Ergebnisse des bulwiengesa-Immobilienindex basieren auf der umfangreichen Datensammlung von bulwiengesa und der unabhängigen Gutachtertätigkeit mit der Erstellung von Standort- und Marktanalysen. Diese Datenbasis wird jährlich durch gezielte empirische Erhebungen, Befragungen vor Ort und Zeitungsanalysen ergänzt und in der RIWIS-Datenbank publiziert. Der bulwiengesa-Immobilienindex wird auf Basis dieser Daten jährlich berechnet und aktualisiert. Die neun Nutzungsteilmärkte werden bei der Berechnung des Index gleichgewichtet. Neben dem Gesamtindex wird sowohl für den Wohn- als auch für den gewerblichen Immobilienmarkt ein Teilindex angegeben.

Der “bulwiengesa-Immobilienindex” erscheint 1 x im Jahr und wird im Blog der IMMOVATION AG veröffentlicht

Quelle: Pressemitteilung bulwiengesa vom 28.01.2021

Bildquellen:

- Bulwiengesa Immobilienindex Pm 2021 01 28: © bulwiengesa Infografik

- bulwiengesa Immobilienindex: © Image licensed by Ingram Image/adpic