+++ Immobiliendarlehen nur noch knapp unter 300.000 Euro +++ Beleihungsauslauf steigt +++ Günstige Finanzierungsbedingungen ermöglichen hohe Tilgung +++ KfW-Darlehen beliebt +++

Immobiliendarlehen nur noch knapp unter 300.000 Euro, Beleihungsauslauf steigt

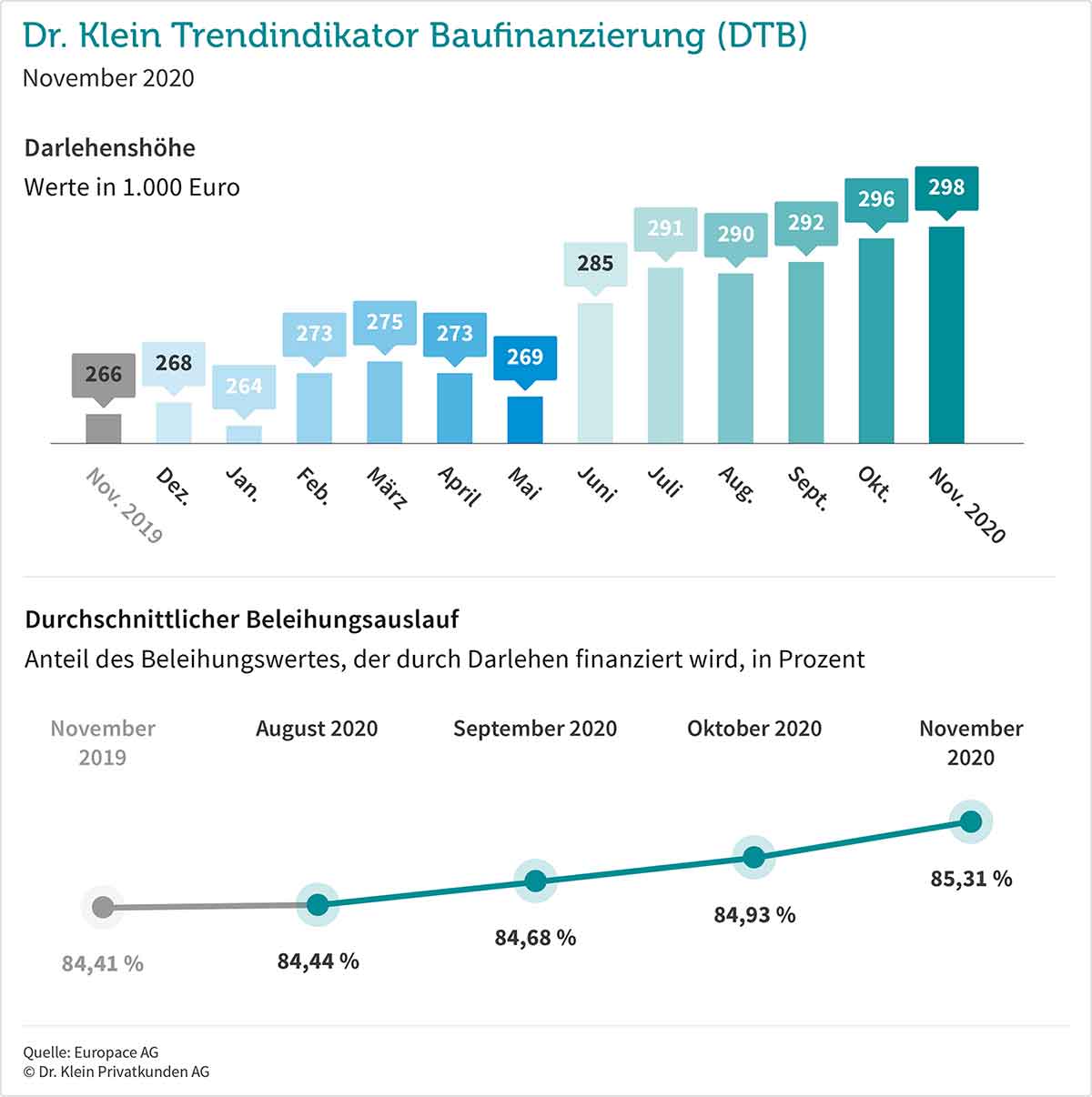

Kein Ende in Sicht: Solange die Immobilienpreise steigen, nehmen auch die Kreditsummen zu. Im Schnitt brauchen Darlehensnehmer im November 298.000 Euro Fremdkapital, um ihr Haus oder ihre Wohnung zu finanzieren – und damit noch einmal rund 2.000 Euro mehr als im Oktober.

Im November stieg der Beleihungsauslauf – das ist der fremdfinanzierte Anteil am Beleihungswert, also dem Wert, den die Bank der Immobilie beimisst – erstmals über 85 Prozent. Immer höhere Kauf- und Baukosten heißen auch: Absolut gesehen ist immer mehr Eigenkapital für die Erwerbsnebenkosten nötig. Denn die finanzieren Banken in der Regel nicht. Bei zehn bis fünfzehn Prozent des Kaufpreises stellt das gerade jüngere Menschen vor Herausforderungen. Aber bei guter Bonität und stabiler Einkommenssituation gibt es mittlerweile viele Möglichkeiten, den gesamten Kaufpreis zu finanzieren.

Günstige Finanzierungsbedingungen ermöglichen hohe Tilgung

Die Standardrate ist berechnet für ein Darlehen über 150.000 Euro mit zwei Prozent Tilgung, 80 Prozent Beleihungsauslauf und zehn Jahren Zinsbindung und spiegelt die Zinsentwicklung wider. Sie macht die Finanzierungsbedingungen über einen langen Zeitraum vergleichbar. Im November sinkt sie erneut. Mit aktuell 375 Euro im Monat ist sie nur noch halb so hoch wie die Rate von vor zehn Jahren. Damals betrug sie noch 736 Euro.

Der anfängliche Satz, mit dem Kreditnehmer ihr Darlehen tilgen, bleibt mit 2,79 Prozent auf einem hohen Niveau (+0,01 Prozentpunkte im Vergleich zum Vormonat). Blickt man auch hier zehn Jahre zurück, zeigt sich ebenfalls eine signifikante Entwicklung. Im November 2010 betrug die durchschnittliche Anfangstilgung 1,82 Prozent. Erst seit Januar 2013 liegt der Wert über zwei Prozent. Gerade in Niedrigzinsphasen ist es wichtig, möglichst hoch zu tilgen, um das Tilgungsparadox zu umgehen. Denn bei einem Annuitätendarlehen wird der Kredit im Zeitverlauf immer schneller getilgt, wobei sich der steigende Tilgungsanteil aus der Zinsersparnis ergibt. Weil in Hochzinsphasen die Zinsersparnis größer ist, wächst in der aktuellen Niedrigzinsphase der Tilgungsanteil langsamer als noch vor einiger Zeit. Die Folge: Bei gleicher Rate ist die Gesamtlaufzeit bis zur vollständigen Rückzahlung des Kredits kürzer, wenn die Zinsen höher sind und länger bei einem niedrigen Bauzins.

KfW-Darlehen beliebt

Mehr als acht von hundert Euro an Immobilienkrediten finanziert die KfW. Damit steigert die staatliche Förderbank ihren Anteil zum zweiten Mal in diesem Jahr auf über acht Prozent. Reguläre Annuitätendarlehen ohne kostenpflichtige Bereitstellungszeiten bleiben bei über 83 Prozent (83,07 Prozent, das sind 0,18 Prozentpunkte weniger als im Oktober) und Forward-Darlehen fristen mit einem Anteil von 4,82 Prozent nach wie vor ein Nischendasein: Nur wer jetzt einen Haken unter seine Anschlussfinanzierung machen möchte, sichert sich die momentanen Zinsen für die Zukunft. Für die, die mit einer spitzeren Feder rechnen, besteht derzeit kaum Handlungsdruck: Vieles spricht dafür, dass bei den Bauzinsen kurz- und mittelfristig keine größeren Aufwärtsbewegungen zu erwarten sind.

DTB 11/2020: Dr. Klein veröffentlicht den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News Blog.

Quelle: www.drklein.de

Bildquellen:

- DTB 2020 11 10: Europace AG © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic