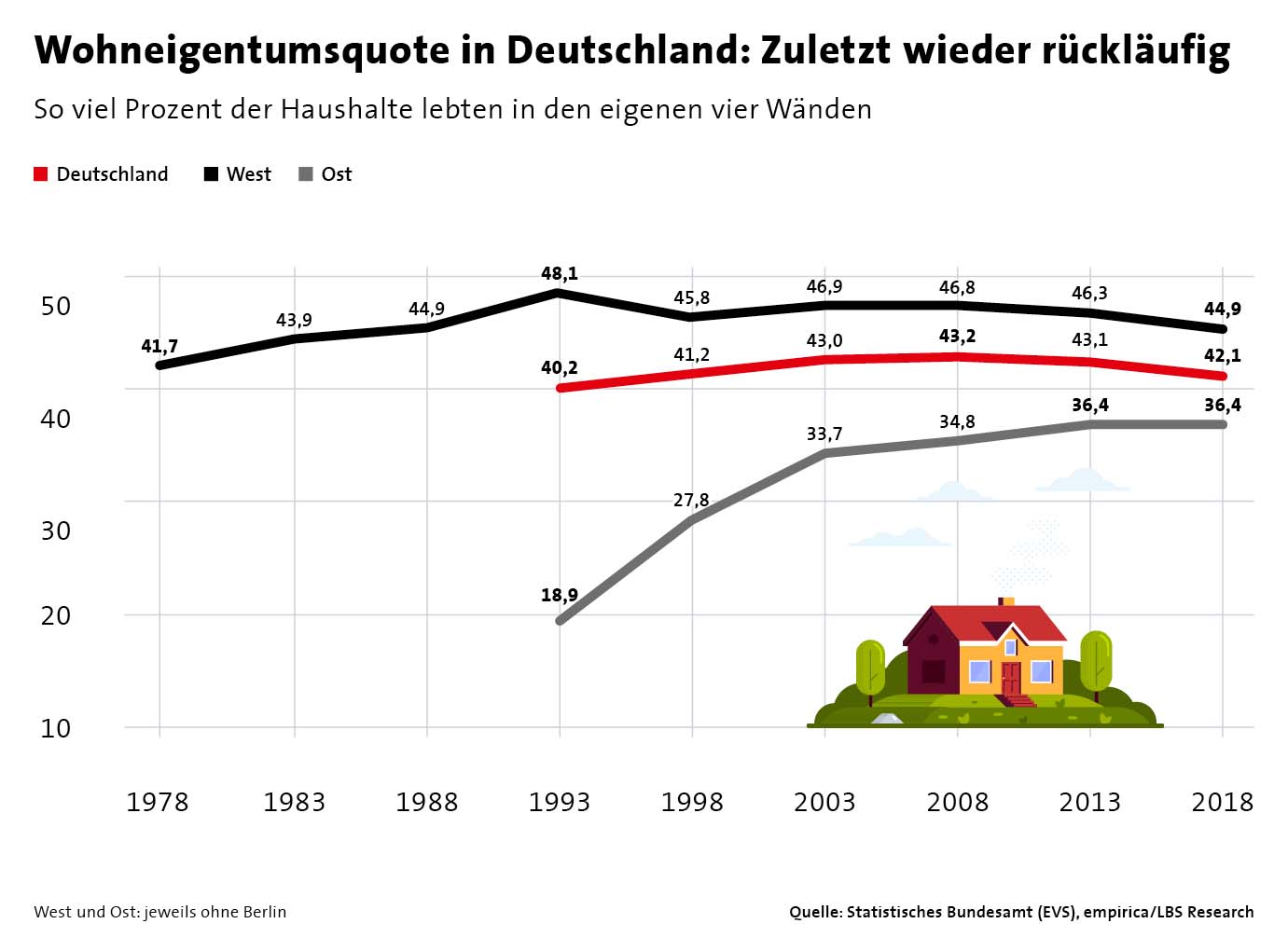

Erstmals seit 1993 ist der Anteil der Haushalte, die in ihren eigenen vier Wänden leben, in Deutschland wieder rückläufig. Die Wohneigentumsquote lag 2018 nur noch bei 42 Prozent, wie eine Analyse von empirica und LBS Research ergab.

Dass in keinem anderen EU-Land so wenige Haushalte in einer eigenen Immobilie leben wie in Deutschland, ist bekannt. Dass die Wohneigentumsquote hierzulande aber nicht einmal mehr steigt, sondern im Gegenteil sogar wieder rückläufig ist, kristallisiert sich gerade erst heraus. Im Jahr 2018 wohnten in Deutschland rund 42 Prozent aller Haushalte im Eigentum. Das ist 1 Prozentpunkt weniger als vor fünf Jahren.

Dies ist das zentrale Ergebnis einer Analyse der aktuellen Einkommens- und Verbrauchsstichprobe (EVS) des Statistischen Bundesamts durch das Berliner Forschungsinstitut empirica in Zusammenarbeit mit LBS Research.

Die EVS wird nur alle fünf Jahre erhoben, ermöglicht aber unter anderem aufgrund der detaillierten Erfassung von Einkommens- und Vermögenskomponenten einen besonders eingehenden Blick auf die Zusammenhänge der Vermögensbildung (mehr zur Datenbasis unten).

Die Ergebnisse im Einzelnen

Auch drei Jahrzehnte nach der Wende ist die Entwicklung der Wohneigentumsbildung in Deutschland nicht ohne eine Differenzierung nach Ost und West zu erklären. Während die alte Bundesrepublik in den 1980er Jahren noch große Fortschritte gemacht hatte, es im Nachwende-Westdeutschland aber schon Ende der 1990er erste spürbare Dämpfer gab, wurde der Erwerb einer eigenen Immobilie in Ostdeutschland erst nach der Wiedervereinigung zu einer echten Option. Es setzte ein kräftiger Aufholprozess ein, dieser ist nun jedoch ins Stocken geraten – und der Abstand zum Westen ist noch immer groß (Grafik):

Mit gut 36 Prozent lag die Wohneigentumsquote in Ostdeutschland im Jahr 2018 nach wie vor um einiges unter jener von knapp 45 Prozent in Westdeutschland. Die zuletzt schleppende Entwicklung ist laut LBS Research allerdings kein ostdeutsches Spezifikum, sondern basiert auf gesellschaftlichen und wirtschaftlichen Phänomenen, die in ganz Deutschland zu finden sind:

Es fehlt vor allem an Nachwuchseigentümern

Dass der Anteil der 70- bis 79-Jährigen in Wohneigentum – wenn auch auf unterschiedlichen Niveaus – in West wie Ost im Laufe der vergangenen 20 Jahre kräftig gestiegen ist, erklärt sich durch einen Generationseffekt: Die westdeutschen Senioren von heute hatten es in jüngeren Jahren vor allem dank ihres Wohlstandsvorsprungs leichter als die Kriegsgenerationen, zu Wohneigentum zu kommen. Und die allermeisten von ihnen wohnen eben auch jetzt noch in jenem Häuschen, das sie oftmals in den 1970er Jahren gebaut haben. Mit einer Wohneigentumsquote von 58 Prozent übertrafen die 70- bis 79-Jährigen 2018 alle anderen Altersgruppen in Westdeutschland.

Im Osten der Republik ist es nach der Wiedervereinigung zumindest einigen der heutigen Rentner noch gelungen, Wohneigentum zu erwerben. Heute leben immerhin 36 Prozent der 70- bis 79-Jährigen im eigenen Haus oder der eigenen Wohnung, vor zwanzig Jahren waren es erst 15 Prozent. Dass die vergleichsweise kurze Zeit bis zum Ruhestand nicht reichte, um noch den Sprung auf westdeutsches Niveau zu schaffen, versteht sich.

Ost-West-Unterschied in den jüngeren Altersgruppen kräftig geschmolzen

In den jüngeren Altersgruppen ist der Ost-West-Unterschied über die Jahre zwar kräftig geschmolzen, allerdings ist vor allem die nachrückende Generation hier wie dort weit weniger erfolgreich bei der Wohneigentumsbildung als die Generation ihrer Eltern. Die eine oder andere Immobilienerbschaft könnte das Bild noch etwas korrigieren, dennoch droht sich der auch als Kohorteneffekt bezeichnete Einflussfaktor in seiner Wirkungsrichtung umzukehren, wie die Schwierigkeiten der aktuellen Thirtysomethings zeigen, vom Mieter zum Eigentümer zu werden (Grafik): Im Jahr 2008 hatten 34 Prozent der Ostdeutschen und 37 Prozent der Westdeutschen im Alter von 30 bis 39 Jahren den Sprung ins Wohneigentum schon geschafft, zehn Jahre später galt dies nur noch für 25 beziehungsweise 30 Prozent in diesem Alter.

Der Rückgang der Wohneigentumsquote in der nächsthöheren Altersgruppe der 40- bis 49-Jährigen fällt nicht ganz so dramatisch aus, ist aber ebenso symptomatisch. Denn wirft man einen genaueren Blick auf diese mittlere Generation, wird schnell klar, dass es auch hier Schwierigkeiten bei der Wohneigentumsbildung gibt. So sind die klassischen Familien – Paare mit minderjährigen Kindern – zwar unverändert mit Abstand am häufigsten von allen Haushaltstypen selbst nutzende Wohneigentümer, sie wohnen inzwischen aber nicht mehr ganz so oft in den eigenen vier Wänden (Grafik): Waren es 2008 in Westdeutschland fast 73 Prozent der Familien, sind es heute nur noch knapp 69 Prozent. In Ostdeutschland sieht es ähnlich aus.

Kinderlose und Alleinerziehende wohnen öfter zur Miete

Nicht zu trennen sind die altersspezifischen Beobachtungen von veränderten und sich nach wie vor verändernden Lebensumständen. Was ist heute anders als früher? Letztlich spielen viele Faktoren eine Rolle, einer der bestimmenden dürfte nach Einschätzung von LBS Research die Akademisierung sein, also der Umstand, dass immer mehr junge Leute eine höhere berufliche Qualifikation durch ein Studium anstreben: Deshalb sind sie aus ländlichen Regionen in die Städte gezogen; deshalb möchten sie oft auch dort bleiben und arbeiten; deshalb – sprich wegen der Karriere – führen viele jüngere Menschen Fernbeziehungen und gründen erst später eine Familie oder überhaupt nicht. Mit diesem Lebensstil verbunden ist zumeist ein langjähriges Mieterdasein.

Konsequenzen für die Politik

LBS Research: Familien benötigen weiterhin Unterstützung

Aus diesen Studienergebnissen leitet LBS Research zwei politische Schlussfolgerungen ab: Familien benötigen weiterhin Unterstützung, um Kindern ein möglichst behütetes Leben in der Sicherheit des eigenen Hauses oder wenigstens der eigenen Wohnung ermöglichen zu können. Welche Vorteile beispielsweise ein Garten bietet, haben nicht zuletzt die Erfahrungen aus der Corona-Pandemie gezeigt. Förderungswürdig ist die Wohneigentumsbildung aber auch, weil sie zugleich Vermögensaufbau bedeutet und vor allem über das mietfreie Wohnen eine bedeutende Komponente der privaten Altersvorsorge darstellt. Wie groß der Vermögenseffekt tatsächlich ausfällt, beleuchtet der im kommenden Jahr erscheinende zweite Teil der Wohneigentums-Studie von empirica für die Landesbausparkassen.

LBS Research: Baukindergeld verdient Neuauflage

Da der Eigentumserwerb vor allem daran scheitert, dass die Ersparnisse und damit das Eigenkapital vieler frischgebackener Familien nicht mit den explodierenden Immobilienpreisen Schritt gehalten haben, war das Baukindergeld durchaus der richtige Förderansatz und verdient eine Neuauflage in der kommenden Legislaturperiode. Mindern ließe sich der Eigenkapitalbedarf auch durch eine Reduktion der Erwerbsnebenkosten, am ehesten umsetzbar erscheint hier ein Freibetrag für Ersterwerber bei der Grunderwerbsteuer. Gerade für Familien ist es auch wichtig, dass sie bei der Vergabe von Bauland nicht gegenüber dem Mietwohnungsbau benachteiligt werden oder durch eine zu restriktive Handhabe der Baulandausweisung überhaupt nicht mehr an günstige Flächen kommen können.

LBS Research: Umwandlungsverbot ist kontraproduktiv

Die vielen jungen Menschen in den Städten, die den Zeitpunkt der Familiengründung teilweise immer weiter hinausschieben, brauchen zumindest einen Zugang zu Wohneigentum, auch um auf diesem Weg schon einen Einstieg in diesen Baustein der Altersvorsorge zu finden. Was ist dazu nötig? Sparfähigkeit und Sparbereitschaft sind das eine, das andere aber erschwingliche Wohnungen, gerade in den besonders beliebten Schwarmstädten. Auch vor diesem Hintergrund ist das zuletzt viel diskutierte und stark kritisierte Umwandlungsverbot – genauer gesagt: die weitere Begrenzung der Aufteilung von Mietshäusern in Eigentumswohnungen – kontraproduktiv. An ausreichendem Neubau führt allerdings auch kein Weg vorbei.

Die EVS: Was hinter den Zahlen steckt

Für die Einkommens- und Verbrauchsstichprobe (EVS) des Statistischen Bundesamts werden alle fünf Jahre rund 60.000 private Haushalte zu ihren Lebens-, Vermögens- und Einkommensverhältnissen befragt – und das schon seit Anfang der 1960er Jahre. Die EVS ist die größte repräsentative Erhebung auf freiwilliger Basis innerhalb der Europäischen Union. Zuletzt fand sie im Jahr 2018 statt, die ersten Daten daraus wurden 2019 veröffentlicht, wissenschaftliche Sonderanalysen liegen seit 2020 vor. Einer der Befragungsschwerpunkte liegt auf der Wohnsituation und den Wohnkosten. Die Antworten auf diese Fragen wertet das Forschungsinstitut empirica seit 1995 im Auftrag der Landesbausparkassen aus. Im Fokus steht dabei die Entwicklung der regionalen Wohn- und Vermögensverhältnisse sowie der Wohnkosten.

Die EVS ist als Datenbasis für solche Analysen besonders geeignet, weil sie anders als beispielsweise der Mikrozensus nicht nur eine grobe Selbsteinschätzung der Nettoeinkommen abfragt, sondern buchhalterisch eine Vielzahl von Einkommenskomponenten der einzelnen Haushaltsmitglieder ermittelt, darunter den Mietwert von selbst genutztem Wohneigentum, Einkünfte aus abhängiger und selbstständiger Beschäftigung, aus verschiedenen Vermögensarten, aus Untervermietung sowie aus staatlichen und privaten Transferzahlungen. Darüber hinaus werden in der EVS anders als im Mikrozensus nicht nur die Wohnkosten von Mietern, sondern auch von Wohneigentümern erhoben, also Ausgaben für den Kauf von Grundstücken und Immobilien, Zinsen, Tilgung, Instandsetzungen und Modernisierungen. Im Mikrozensus wird zudem das Vermögen nicht abgefragt. Last but not least erfasst die EVS sehr detailliert Konsumausgaben in zahlreichen Haupt- und Unterkategorien. Auf dieser Basis lässt sich unter anderem das unterschiedliche Ausgabeverhalten von Mietern und Eigentümern analysieren, insbesondere bei jungen Ersterwerbern.

Quelle: www.presseportal.de

Bildquellen:

- Wohneigentum Verliert An Boden: Bundesgeschäftsstelle Landesbausparkassen (LBS)

- Deutschland, Fahne vor Reichstag, Berlin: ©Bernd Leitner/Fotolia.com