Trendindikator Baufinanzierung: +++ Darlehenshöhe geht leicht zurück +++ Tilgungssatz steigt, Beleihungsauslauf sinkt +++ 14 Jahre Zinsbindung +++ weiterhin Flaute für Forward-Darlehen

Kredithöhe und Standardrate steigen wieder

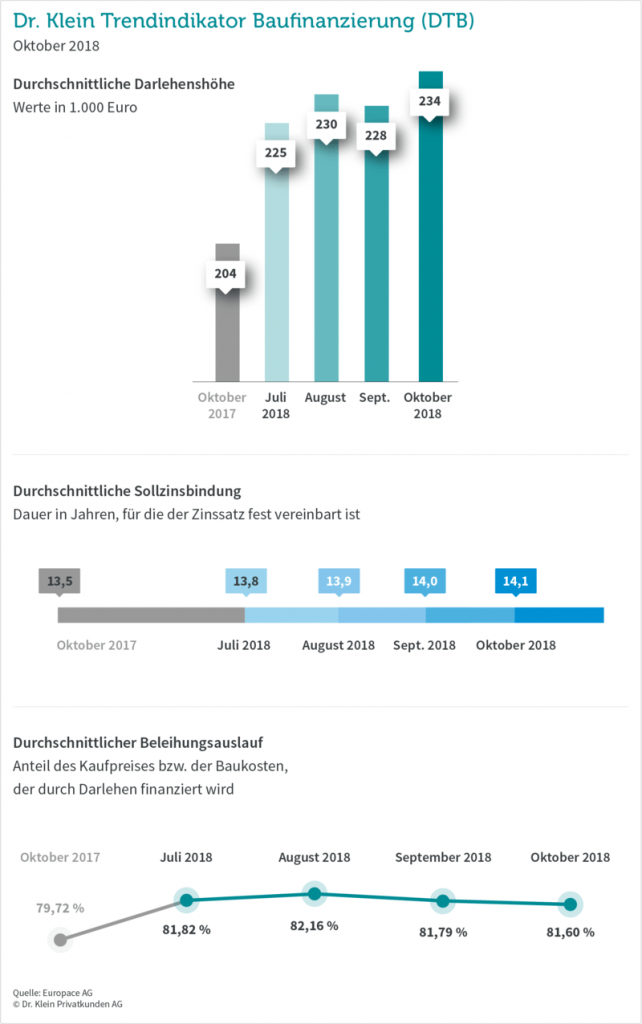

Im September sank die Darlehenshöhe erstmals seit Monaten wieder und auch die Standardrate erreichte den tiefsten Stand in diesem Jahr. Waren dies bereits Vorboten für eine Trendwende? Mit einem Blick auf die Standardrate und Kredithöhe im Oktober lässt sich diese Frage mit einem klaren „Nein“ beantworten: Die Darlehenshöhe verzeichnet einen Rekordwert. Um den Wunsch von der eigenen Immobilie Wirklichkeit werden zu lassen, leihen sich Darlehensnehmer im Durchschnitt 234.000 Euro – und damit rund 30.000 Euro mehr als im Vorjahresmonat.

Und auch die Standardrate, die zur Vergleichbarkeit für einen Kredit in Höhe von 150.000 Euro mit zwei Prozent Tilgung und 80 Prozent Beleihungsauslauf errechnet wird, steigt wieder an – von 454 auf 460 Euro. Diese durchschnittliche monatliche Rate liegt damit aber noch deutlich unter dem bisherigen Jahreshoch von 480 Euro im Juni.

Solide Finanzierung durch sinkenden Beleihungsauslauf und lange Zinsbindung

Auch wenn die Kreditsumme für das eigene Haus oder die eigene Wohnung weiter angestiegen ist – im Verhältnis zu deren Wert verschulden sich die Darlehensnehmer nicht stärker: Der fremdfinanzierte Anteil am Immobilienwert, der Beleihungsauslauf, sinkt leicht auf 81,6 Prozent. Die Bauherren und Käufer bringen im Schnitt also wieder mehr Eigenkapital in ihre Finanzierung ein.

Und auch bei der Sollzinsbindung stehen die Zeichen auf Stabilität und Planbarkeit: Mit über 14 Jahren ist der Zeitraum, für den Darlehensnehmer die jetzigen Zinsen festschreiben, der längste seit zwei Jahren. Der Tilgungssatz sinkt zwar leicht auf 2,71 Prozent – liegt damit aber immer noch weit über der empfohlenen Zwei-Prozent-Marke. In der Zusammenschau lassen die Oktoberwerte von Beleihungsauslauf, Zinsbindung und Tilgungssatz daher auf eine solide Basis bei Immobilienfinanzierungen schließen.

Darlehensklassiker weiterhin im Höhenflug

Annuitätendarlehen stehen im Oktober mit einem Anteil von 83,9 Prozent weiterhin unangefochten an der Spitze der Hitliste für die Eigenheimfinanzierung. Da die Raten während der gesamten Kreditlaufzeit immer konstant bleiben, bietet diese klassische Darlehensart Immobilienkäufern Planungssicherheit. Darauf zielt auch ein Forward-Darlehen ab – mit dem Unterschied, dass sich mit ihnen der aktuelle Zinssatz festschreiben lässt, selbst wenn der Kredit erst in einigen Jahren benötigt wird. Hierfür wird dann ein Zinsaufschlag fällig, abhängig von der Zeit, die es zu überbrücken gilt. Das Interesse an Forwards ist weiterhin gering und sinkt auf unter acht Prozent. Die Nachfrage nach KfW-Darlehen hingegen steigt wieder leicht an – bleibt aber deutlich unter vier Prozent.

Der Dr. Klein veröffentlich den Trendindikator Baufinanzierung monatlich. Die IMMOVATION AG veröffentlicht die Daten regelmäßig in ihrem News-Blog. Quelle: www.drklein.de

Bildquellen:

- Grafik: Dr. Klein DTB 10/2018: Europace AG © Dr. Klein Privatkunden AG

- DTB: © Image licensed by Ingram Image/adpic